Por Mario López M.

Por años se ha buscado evitar que ilegales -e inmorales- pagos a intermediarios se realicen en perjuicio a los fondos ahorrados por los trabajadores y trabajadoras de nuestro país. Pero los intereses son tan grandes que una y otra vez se han opuesto las administradoras a ello, con éxito en perjuicio de los ahorrantes.

La autoridad se niega a transparentar cuáles y a cuánto ascienden esas comisiones y por qué las AFP no invierten directamente en brokers sin pasar por fondos brujos que operan a través de paraísos fiscales. Más de 36 mil millones de millones de pesos operan esos intermediarios con suculentos cobros que usted paga.

Las comisiones fantasmas que cobran las AFP a los afiliados, no solo son ilegales, sino que además generan fuertes ganancias a las AFP e intermediarios en desmedro de las jubilaciones de millones de chilenas y chilenos. Ya en 2016 se intentó regularlas, modificando las comisiones ocultas a intermediarios nacionales y extranjeros, pero el lobby de las administradoras y los intermediarios incumbentes fue tan brutal que pasó a segundo plano y hoy, ad portas de la Reforma Previsional que propone el Presidente Piñera, no está ni siquiera contemplado modificarlas y menos eliminarlas.

¿Por qué es ilegal pagar a intermediarios estas comisiones?

Según Gino Lorenzini, uno de los primeros en realizar esta denuncia, “De acuerdo al artículo 23 bis del DL 3500: “Las Administradoras de Fondos de Pensiones podrán encargar la función de administración de cartera de los recursos que componen el Fondo de Pensiones a sociedades anónimas de duración indefinida, cuyo objeto exclusivo sea la administración de cartera de recursos previsionales” (…) -y agrega que su vez, en caso de externalizar, , “El costo de la subcontratación ‘será siempre’ de cargo de la Administradora”.

Pues bien, “las AFP no le pueden pasar el dinero a cualquiera, deben ser sociedades registradas en la Superintendencia de Pensiones”, sin embargo, la Superintendencia de Pensiones mediante oficio 1831, informa “que no hay registro de sociedades anónimas que hayan sido o sean administradoras de recursos previsionales conforme al artículo 23 bis”. Sorprendente, por decir lo menos. “La Contraloría sabe que no se está cumpliendo la ley y que las AFP están externalizando más de 80 mil millones de dólares a sociedades que no están cumpliendo la ley, y lo responde con una desfachatez impresionante”, dice Lorenzini.

“Esto es de una gravedad absoluta (…), las AFP nos obligan por ley a traspasarle nuestros ahorros que están en el fondo de pensiones a las AFP que los administran, pero como parece que ya no les gusta administrar, entonces externalizan con otras sociedades. Estas externalizaciones son por las que se entregan 80 mil millones de dólares, que se dividen: 15 mil millones de dólares que sí cumplen la ley, porque son fondos sin administración y de baja comisión, lo que está bien, pero hay otros 55 mil millones de dólares, que es una cifra tan grande que en pesos son más de 36 millones de millones de pesos, que ellos le están pasando a sociedades que no cumplen esta ley, el 23 bis”.

Los “comisionistas”

¿Cuáles son estas sociedades que están administrando nuestro ahorro? “JP Morgan, The Vanguard Group, BlackRock, entre otras firmas estadounidenses, pero no solo eso, está Moneda, BTG Pactual, Security, CrediCorp, BCI, Bice, Larraín Vial, Independencia, Cimenta, Banco Santander, Itaú, etcétera. Es impresionante cómo ellos se están llevando comisiones, porque lo peor es que no le están pagando a la AFP como dice el 23 bis, sino que las comisiones las estamos pagando de nuestro bolsillo, lo cual es inaceptable”, señala el líder de Felices y Forrados, Gino Lorenzini.

Las llamadas “comisiones fantasmas”, son los pagos que las AFP realizan –con cargo a los fondos de pensiones– a brokers o intermediadores financieros locales e internacionales para invertir los ahorros de los trabajadores y trabajadoras afiliados al sistema previsional chileno. Mismas comisiones que de acuerdo al 23 bis del DL 3500, no debieran ser cargo de las AFP, o sea, de los afiliados al sistema. Según antecedentes de Fundación Sol, las mentadas comisiones fantasmas –con cargo a los fondos de pensiones– pagadas a intermediarios locales e internacionales para invertir los ahorros de los trabajadores, suman US$ 5.500 millones en el periodo 2004-2017.

La propuesta de Bachelet, de crear un pilar parcial de reparto, paralelo al sistema de capitalización individual vigente, mediante una cotización adicional de 5% que iría a un fondo solidario, apuntaba al corazón de las “comisiones fantasmas”, pues las AFP al no tener su administración, no podrían cobrar ni pagar a terceros contra esos fondos, generando un importante ahorro a los ahorros de los trabajadores y trabajadoras afiliados al sistema. Las AFP e intermediarios anunciaron que, de aplicarse, se afectaría la “rentabilidad de los fondos y, por ende, el monto futuro de las pensiones”. Algo así, como que se vendría el caos si no administraba ese 5% por las propias AFP, tal como hasta hoy. La administración pasada no perseveró y no implementó ese 5% dirigido a un fondo solidario de reparto.

Piñera no lo contempla

La actual administración fragua enviar su propia reforma a las pensiones y las comisiones fantasmas no se considera de modo alguno regularlas, por lo que los fondos de pensiones seguirán pagando de costo de los afiliados estas comisiones año a año, unos 3,3 billones de pesos en los últimos trece años. Dicho en modo comparativo, dicha cantidad es muy similar a las utilidades obtenidas por las AFP. En efecto, entre 2006 y 2015 las administradoras, según informó un estudio del académico de la Universidad Alberto Hurtado, Fernando López, ganaron unos US$ 4.400 millones, de los cuales un 80% se habría generado por falta de competencia.

Fíjese usted que los casi 10 millones de afiliados que contempla el sistema previsional chileno, mantienen en sus cuentas individuales unos US$ 217.426 millones, de los cuales un 43,4% está invertido fuera de Chile. Y ahí viene la aparición de las llamadas comisiones fantasmas, pues los casi 100 mil millones de dólares se invierten en distintos instrumentos financieros en el resto de mundo, y en cada uno de estos movimientos las administradoras pagan, con cargo a los fondos de pensiones de los trabajadores, las señaladas ilegales comisiones. Hasta cuatro intermediarios (pasando por paraísos fiscales), cuando si la inversión la hiciera directamente la AFP, las cuestionadas comisiones a terceros no se pagarían.

Y lo peor es que el riesgo de esas inversiones se traspasa al cotizante, no las asume la AFP como correspondería, por lo que en los hechos le duplica lo que cada trabajador o trabajadora debe pagar por ese concepto. La comisión que se genera a partir de esas intermediaciones, son adicionales, absolutamente, a la llamada “comisión de entrada” y obligatoria (10&) que cobran las gestoras y si usted revisa su cartola, dichas comisiones no están explicitadas, se encuentran ocultas, y el cotizante no llega a enterarse de su existencia.

Ganancias de las AFP v/s trabajadores

No deja de llamar la atención que la autoridad se niegue rotundamente a transparentar las mentadas comisiones. Tanto así que se ha debido recurrir a tribunales por el Consejo por la Transparencia para que se entregue la información, lo que permitiría conocer y transparentar las operaciones que día a día efectúan las AFP con los fondos de los pensionados. De entregarse la señalada información, se podría calcular a cuánto ascienden los pagos que hacen las administradoras a los brokers locales e internacionales que operan como intermediarios. Estamos hablando de una friolera de más de 200 mil millones de dólares ahorrados por los trabajadores que se transan diariamente.

Las “comisiones fantasmas” de las AFP, entre enero y septiembre de 2017 alcanzaron a $224.382.697.000, dineros que fueron sacados desde los fondos de pensiones y destinados a pagar a intermediarios, lo que representa un 10% más que el monto extraído durante el mismo periodo de 2016. ¿Qué tal?

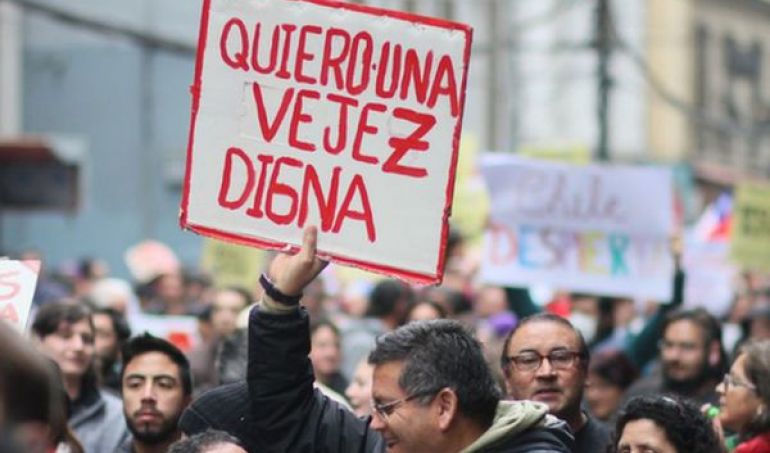

Para el secretario general del Partido Comunista, Lautaro Carmona, diversas colectividades que pertenecieron a la Nueva Mayoría acordaron “trabajar en una agenda convenida en materia de previsión y seguridad ciudadana, tras coincidir en la gravedad del escándalo ético y moral de las millonarias comisiones fantasmas que realizan las AFP con cargo a los cotizantes; también de las pensiones paupérrimas que reciben los jubilados de AFP y de la multimillonaria deuda previsional de los empresarios a los trabajadores”.

Proyecto de ley busca regular comisiones fantasmas

La diputada PPD por la Región de la Araucanía, Andrea Parra, junto a diputados de diferentes bancadas, presentó un proyecto de ley que busca transparentar el cobro de comisiones de intermediación o “comisiones fantasmas” de las AFP. La parlamentaria dijo al respecto que “que los autores de este proyecto no somos partidarios del actual sistema de AFP, queremos un nuevo sistema de pensiones porque no estamos de acuerdo con el modelo de capitalización individual. Sin embargo, mientras esperamos el proyecto del gobierno, queremos que los más de diez millones y medio de afiliados de las AFP conozcan cada uno de los cobros que realizan estas instituciones, es por eso que estamos presentando un proyecto de ley donde se exige transparentar el cobro de comisiones de intermediación o ‘comisiones fantasmas’ de las AFP”.

“La ciudadanía sabe que se les descuenta cerca de un 10% de su sueldo imponible para el ahorro previsional, también están al tanto que como afiliados deben pagar un seguro de invalidez y una comisión promedio de 1,16% a las AFP. Sin embargo, se desconoce absolutamente que desde nuestro fondo acumulado se retira dinero para pagar a los brokers o intermediarios financieros, quienes invierten nuestro dinero en el mercado de capitales extranjeros y nacionales. Eso no es justo en un Gobierno y en un Estado que promueve la transparencia”, señaló la diputada Parra.

Si el dinero pagado en 2017 a los intermediarios, que alcanzó a un monto de 315 mil millones de pesos hubiera sido destinado a mejorar las pensiones, “este dinero habría servido para pagar 65 mil pensiones de $400.000. Por lo tanto, es justo que cada afiliado de las AFP conozca estas comisiones fantasmas que hoy día no son informadas por ningún medio”, señaló la parlamentaria PPD. La iniciativa cuenta además con el patrocinio de los diputados Loreto Carvajal, Ricardo Celis, Rodrigo González, Tucapel Jiménez, todos del PPD, además de la diputada Emilia Nuyado y Gastón Saavedra, ambos PS y Maite Orsini (RD).

La iniciativa se encuentra en primer trámite legislativo constitucional, siendo analizado por la Comisión de Trabajo y Seguridad Social de la Cámara de Diputados. Para los patrocinantes, la capitalización individual es la base del sistema de pensiones en Chile y las seis administradoras de fondos de pensiones (AFP) que operan en el país tienen diez millones y medio de afiliados y en sus arcas -a mayo de 2018- contabilizan cerca de US$210.000 millones, de los cuales un 44% son invertidos en diversos instrumentos que se transan en mercados externos. Para los parlamentarios, los trabajadores y trabajadoras traspasan mensualmente el 10% de sus sueldos imponibles a las AFP. A estos montos se suma la comisión que cobran estas entidades con el propósito de administrar los ahorros previsionales.

Según el proyecto y de acuerdo a datos oficiales de la Superintendencia de Pensiones, esta prima tiene un promedio de 1,16%, lo que, en otras palabras, si una persona impone por $700.000, las gestoras extraen de esa renta $70.000 por concepto de capitalización individual y $8.120 por servicios operacionales. Pero eso no es todo, pues existe la comentada “segunda comisión que aplican las administradoras, la cual no está detallada en la cartola que reciben los afiliados trimestralmente” y un dato adicional, de acuerdo a datos proporcionados por la superintendencia, los montos extraídos durante el tercer trimestre de 2017 para el pago de brokers superaron levemente los US$130 millones (82.871 millones de pesos), equivalente a un 0,7% de los fondos acumulados a la fecha.

“Los fondos internacionales generan pérdidas”

“Estas externalizaciones son por las que se entregan 80 mil millones de dólares, que se dividen: 15 mil millones de dólares que sí cumplen la ley, porque son fondos sin administración y de baja comisión, lo que está bien, pero hay otros 55 mil millones de dólares, que es una cifra tan grande que en pesos son más de 36 millones de millones de pesos, que ellos le están pasando a sociedades que no cumplen esta ley, el 23 bis” ha señalado Gino Lorenzini.

¿Cuáles son estas sociedades que están administrando nuestro ahorro? JP Morgan, The Vanguard Group, BlackRock, entre otras firmas estadounidenses, pero no solo eso, está Moneda, BTG Pactual, Security, CrediCorp, BCI, Bice, Larraín Vial, Independencia, Cimenta, Banco Santander, Itaú, etcétera. “Es impresionante cómo ellos se están llevando comisiones, porque lo peor es que no le están apagando a la AFP como dice el 23 bis, sino que las comisiones las estamos pagando de nuestro bolsillo, lo cual es inaceptable”, recalca el dirigente de Felices y Forrados.

Y grafica del siguiente modo: “Los chilenos estamos perdiendo millones de dólares en rentabilidad. En estos 55 millones de dólares hay un fondo que lo administra Security -primer intermediario-, que invierte en un fondo en Islas Caimán (paraíso fiscal) y que a su vez invierte en otro fondo de Estados Unidos y en donde las AFP podrían invertir directamente y sin pasar por estos intermediarios. Basta ver que ese fondo norteamericano ha rentado en estos años de menare mensual un menos 0,01. Es decir, le han pasado 150 millones de dólares y ni siquiera ganan dinero y el Security y los otros intermediarios se están llevando comisiones fantasmas”.

“Ese fondo norteamericano tiene pérdidas el 70 por ciento de los meses, de hasta un 9% mensual, eso es lo que debiera supervisar y controlar el Superintendente, es inaceptable que no lo haga como tampoco lo hace Contraloría”.

Las AFP seguirán pagando “comisiones fantasmas” contra el bolsillo de los cotizantes